芯片资讯

- 发布日期:2024-01-06 07:55 点击次数:179

特斯拉公司(NASDAQ:TSLA)由于电动汽车(“EV”)行业最近的成本削减压力,该公司正面临阻力,这是未来发展轨迹的不祥之兆。首席执行官埃隆·马斯克和汽车行业的许多其他高管将价格下降和利润率下降归咎于高利率和逆风。然而,电动汽车行业正在形成一个更大的趋势。

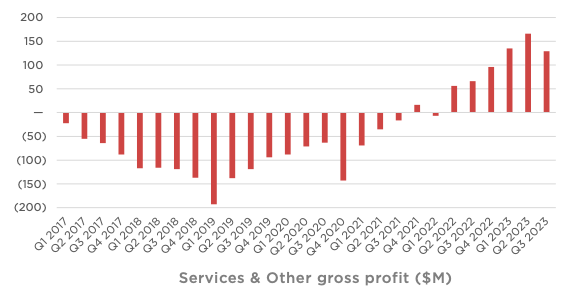

特斯拉的营业利润率已从 2022 年第三季度的 17.2% 缩减至 2023 年第三季度的 7.5%。特斯拉肯定有可能再次陷入负值,因为它被迫跟上其他电动车型的成本削减。特斯拉唯一的长期解决方案是建立自己的生态系统,类似于苹果公司 iPhone 中的 App Store 。特斯拉正在打造的自动驾驶服务也应该会提高特斯拉的产品差异化,并提供更大的定价杠杆。 与其他汽车制造商相比,特斯拉具有很大的优势,因为华尔街准备在利润和收入增长方面给予该公司更大的灵活性。尽管近期面临挑战,但我们可以看到特斯拉在未来 3-5 年内建立更好的增长轨迹,并获得良好的利润率。

埃隆·马斯克经常提到高利率、通货膨胀和其他经济问题带来的不利因素。这些因素都是短期的,预计一旦其负面影响减少,我们可能会看到更好的利润率和收入增长。

苹果已经能够围绕其设备建立强大的生态系统,这使其具有更大的定价优势。特斯拉需要添加新服务并建立自己的应用商店,以提高客户对其产品的忠诚度。2023年,特斯拉为了保持竞争力进行了多次降价。从长远来看,这种逐底竞争是不可持续的,我们已经看到特斯拉的营业利润率大幅下降。

全自动驾驶 (“FSD”) 的强劲增长是一项关键服务,可以让特斯拉从其他竞争对手中脱颖而出。通用汽车公司支持的 Cruise 最近失败,福特汽车公司早些时候关闭了支持的Argo表明, 亿配芯城 建立一家能够获得监管部门批准的自动驾驶业务非常困难。通用汽车和福特都在自动驾驶领域投入了数十亿美元,但尚未达到货币化阶段。这对于未来可能有兴趣进入该行业的公司来说是一个警告。甚至苹果也推迟了其自动驾驶业务,尽管拥有大量资源来提升这一能力。大部分市场份额很可能会被三大科技公司——特斯拉、谷歌、祖克斯。这应该会让特斯拉拥有更强的盈利能力和更高的利润率。

除了 FSD 之外,特斯拉还需要广泛的服务来构建其生态系统。衡量管理层在未来几个季度为改善这个生态系统所做的努力非常重要。

在利润率方面,特斯拉一直获得华尔街的巨大回旋余地。该公司的收入基础从 2013 年的不到 20 亿美元增长到过去 12 个月的 950 亿美元。这接近 50% 的复合年增长率。管理层宣布,他们的目标是到 2030 年实现类似 50% 的复合年增长率收入增长。营业利润率的短期下降不太可能导致该股遭受重大挫折。这给管理层在定价方面提供了很大的回旋余地。

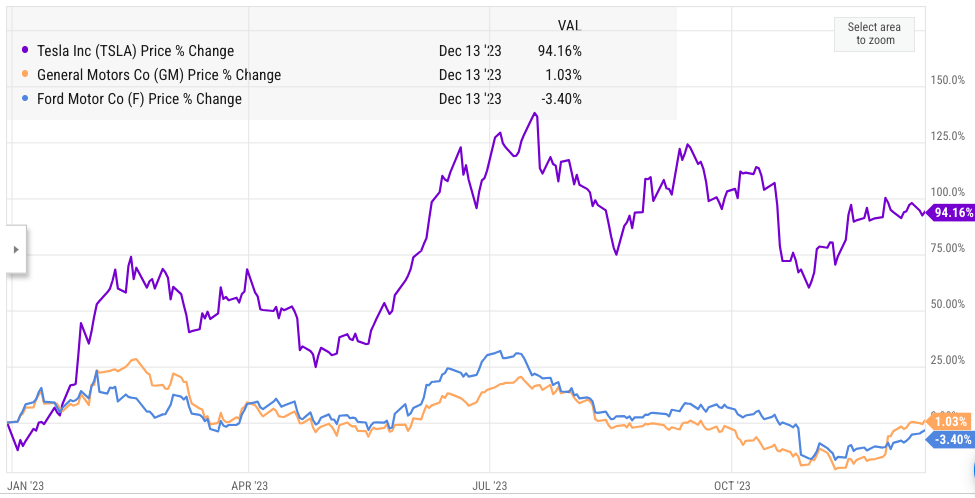

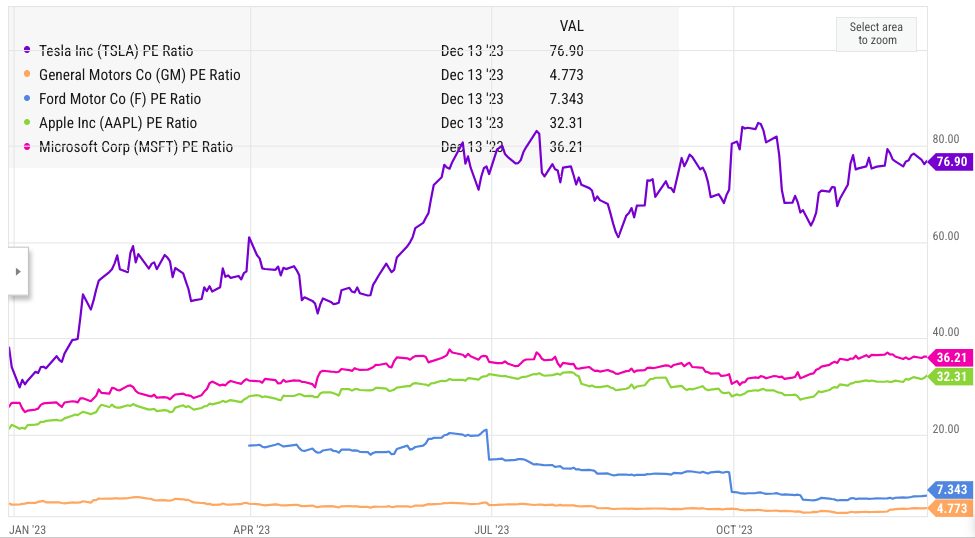

通用汽车和福特在过去几个季度都保持了营业利润率,但其股票表现不佳。另一方面,过去几个季度特斯拉的营业利润率大幅下降,但该股在 2023 年却上涨了近 100%。

我们可能会看到特斯拉在未来几个季度的营业利润率进一步下降。然而,影响其股价走势的更大因素将是 Cybertruck 等新车型的接受程度及其成功将 FSD 和其他服务货币化的能力。

在 2023 年的大规模牛市之后,特斯拉股票变得更加昂贵,也是由于盈利能力下降。2023年,特斯拉与其他大型科技公司的估值差距大幅拉大。特斯拉不太可能在2024年甚至2025年大幅改变其利润率趋势。不过,长期将FSD和其他服务货币化的能力应该会受到影响。帮助特斯拉制定更好的盈利路线图。

在 Cruise 和 Argo 失败后,华尔街将密切关注自动驾驶行业的商业模式和盈利能力。谷歌旗下的 Waymo 已经开始增加在多个城市的付费出行。CNBC 进行了粗略计算,估计需要 5,000 辆机器人出租车才能达到 10 亿美元的年收入。对于特斯拉来说,在接下来的几个季度里这当然是可能的,因为它增加了 FSD 技术的累计行驶里程。

即使形势大幅改善,特斯拉当前面临的成本压力也可能持续存在。特斯拉未来的服务生态系统将是建立更大定价杠杆和更好地为客户变现的关键因素。

- 苹果供应链剔除知名电子元器件制造商2024-12-08

- 苹果最新负面消息不断,iPhone 8“十连裂”国内成重灾区2024-10-23

- 苹果16 Pro将搭载骁龙X75基带,实现5G领先2024-01-16